Udvidet selvangivelse – hvornår skal jeg bruge den?

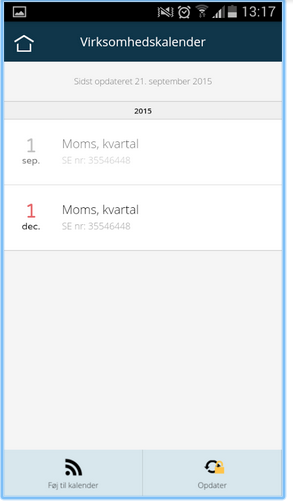

Har du en personlig virksomhed skal du bruge en udvidet selvangivelse. Den skal være udfyldt inden 1. juli året efter regnskabsåret. Dvs. for regnskabsåret 2015 skal den være udfyldt senest 1. juli 2016.

Selvangivelsen er de skatteoplysninger du skal indberette for din personlige virksomhed, dvs. enkeltmandsvirksomhed, personlig mindre ejet virksomhed (PMV) eller Interessentskab (I/S). Det er altså her du fortæller hvilke indtægter og udgifter du har haft, og dermed hvilket overskud du har haft i din personlige virksomhed. Det er overskuddet du skal betale skat af.

Oplysningerne du skal indberette skal du have fra dit regnskabsprogram, hvor du har ført regnskab med dine indtægter og udgifter i løbet af året.

Som udgangspunkt får du den udvidede selvangivelse via tastselv service på Skat.dk. Her vil du fra 14. marts til 1. juli kunne skifte til den udvidede selvangivelse. Fristen for at udfylde den udvidede selvangivelse er den 1. juli året efter regnskabsåret, dvs. for regnskabsåret 2015 skal den være udfyldt inden 1. juli 2016. Det kan være en god ide at gøre det i god tid inden, da Skats servere ofte er overbelastet inden fristen.

Hvis du ikke udfylder inden 1. juli, vil du kunne få en stor bøde. Det er dagbøder på 100 kr. for hver dag du har overskredet fristen – dog højst 2500 kroner (hvis skattepligtig indkomst er over 459.200 kroner er det 200 kroner pr. dag og højst 5000 kroner).

Der er få der gerne må indsende en udvidet selvangivelse på papir i stedet. Det drejer sig om hvis du ikke er omfattet af digital pligt, dvs. hvis du har en dispensation fra at anvende e-boks.

Sådan udfyldes udvidet selvangivelse

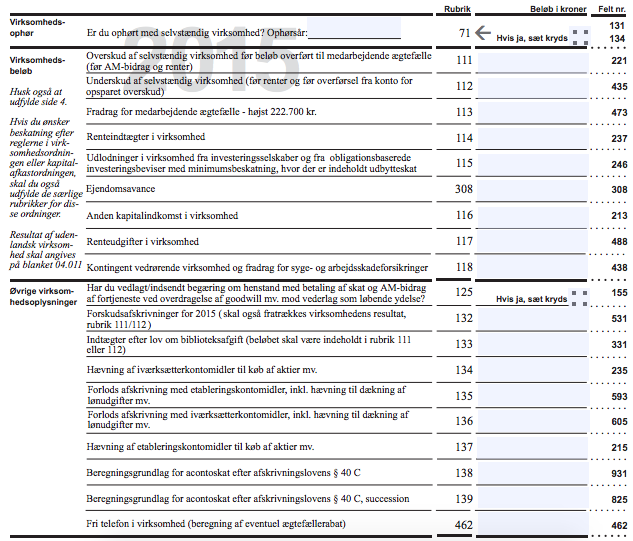

Når du har fået den udvidede selvangivelse, vil du se at en del af den svarer til din personlige selvangivelse, som bl.a. skal udfyldes hvis du har job ved siden af din virksomhed. For din virksomhed skal du udfylde rubrikkerne 111-118. De vigtigste er nok:

- Rubrik 111: Har du overskud, skal det skrives ind her.

- Rubrik 112: Har du underskud, skal det skrives ind her.

- Rubrik 114: Renteindtægter på din virksomhedskonto.

- Rubrik 117: Renteudgifter på din virksomhedkonto.

Man kan i en personlig virksomhed også have valgt kapitalafkastordningen eller virksomhedsskatteordningen. I så fald skal du også udfylde henholdsvis rubrikkerne 141-144 og 147-984.

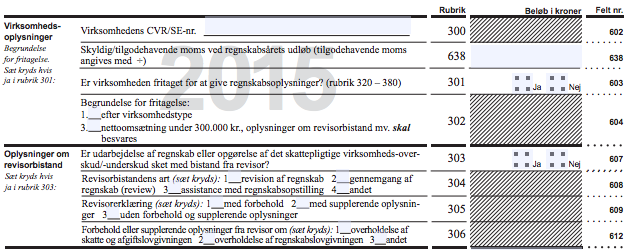

Herefter skal alle også udfylde rubrik 300-306.

Bemærk hvis du omsætter for under 300.000 kr. i løbet af året:

- Der skal være kryds under ja ved rubrik 301.

- Der skal være kryds ved 3 under rubrik 302.

- Hvis du ikke har haft revisorbistand, sætter du kryds i nej under rubrik 303.

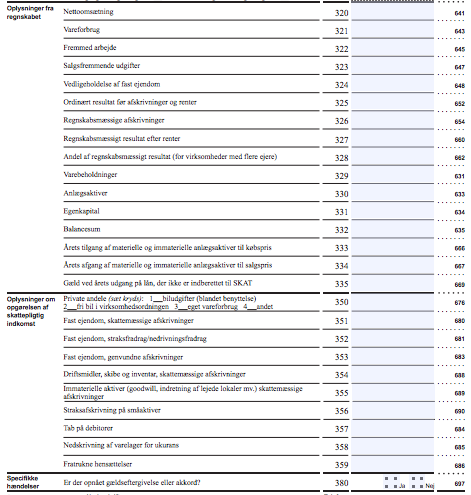

Omsætter du for over 300.000 kroner skal du også udfylde rubrikkerne 320-380 med regnskabsoplysninger.

Det var lidt info omkring den udvidede selvangivelse. Hvis du har nogle spørgsmål må du endelig skrive en kommentar.

Skal jeg opgive kørselsfradrag i et specifikt felt, eller bare fraregne det i overskuddet?

Tak for en god artikel!